※本記事は“変動金利型住宅ローン”を検討している方向けに、2025〜2026年の金利動向とリスク・対策を分かりやすく解説します。

1. はじめに

住宅ローンを検討する際、「変動金利にするか固定金利にするか」で迷う方は多いでしょう。特に最近では、金利の低水準が長く続いたことで「変動金利でも安心」と感じる人も増えています。

しかし実際には、2024〜2025年にかけて、金融政策・物価上昇・長期金利の動きなどが変動金利にも影響を与え始めています。

元銀行マンの筆者が、金融情勢を踏まえながら「変動金利を選ぶべきか」「どのように備えるべきか」を本音で解説します。

2. 変動金利とは?仕組みとメリット・デメリット

仕組み

変動金利型住宅ローンとは、銀行が定める“基準金利”をもとに半年または1年ごとに金利が見直されるタイプのローンです。実際には「基準金利 − 優遇金利」が適用され、優遇幅が大きければ実質的に低金利で借りられます。 andou-k.com+1

主なメリット

- 初期金利が固定金利より低く、月々返済額を抑えやすい。

- 将来、金利が変わらなければ返済総額を抑えられる可能性がある。

主なデメリット

- 金利が上昇した場合、毎月の返済額が増える可能性。

- 「5年ルール・125%ルール」など金利上昇時の制約もあるため、返済計画に柔軟性が必要。 matsuya-iedepa.jp+1

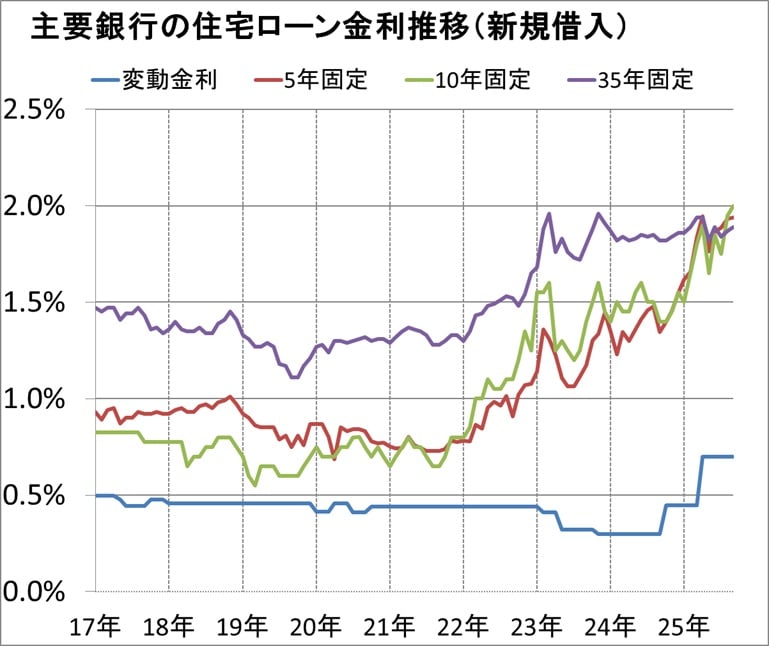

3. 2025〜2026年における変動金利の見通し

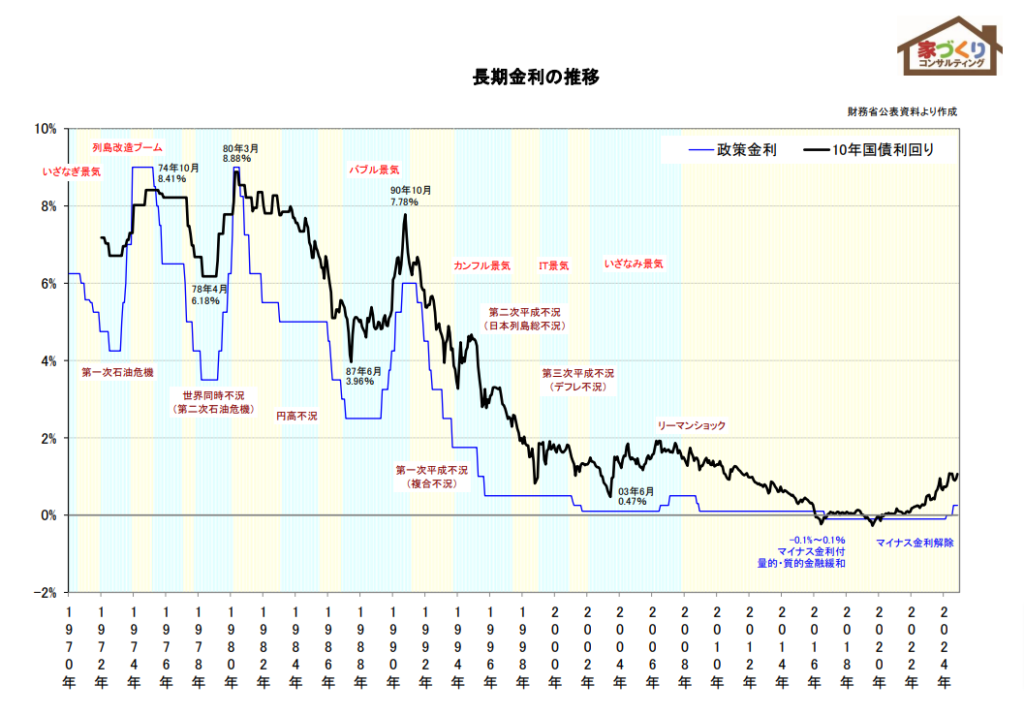

金融政策・経済状況からの背景

- 日本銀行 (日銀) が2024年3月にマイナス金利政策を終了し、7月にも政策金利の引き上げを行っています。これにより短期金利が上昇し、変動金利型ローンの基準金利にも影響が出ています。 株式会社グローベルス+1

- 物価上昇やインフレ圧力、海外金利上昇の影響もあり、長期金利の上昇傾向が見えてきました。これが逆風になるのは、固定金利型だけでなく変動金利型にも波及します。 Cleverly Home

今後の見通し(2025〜2026年)

- 多くの専門家・住宅ローン比較サイトでは「変動金利は当面、急激な上昇には至らないが、ゆるやかな上昇傾向が続く」と予想しています。 モゲチェック+1

- 実例として、複数の銀行を対象にした試算では「10年後の変動金利が1.49%〜2.89%まで上昇する可能性あり」とも報告されています。 ダイヤモンド不動産研究所

6

図表:変動金利の上昇シミュレーション

(例)借入3,000万円・返済期間35年・元利均等返済

| 金利 | 月々返済額 | 備考 |

|---|---|---|

| 0.60% | 約8.0万円 | 現在の優遇金利例 スゴい住宅ローン探し |

| 1.60% | 約9.3万円 | 金利+1.0%上昇時シミュレーション |

| 2.60% | 約10.8万円 | 金利+2.0%上昇時シミュレーション |

※金利上昇1%で月返済が約1.3万円増になる試算あり。

4. 変動金利が有力なケース・注意すべきケース

✅ 変動金利を選ぶのが有力なケース

- 若年世代で返済期間を長くとり、元金を早めに減らせるプランが立てられている。

- 生活費にゆとりがあり、金利上昇リスクに備える貯蓄余力がある。

- 将来的に繰上返済を計画しており、返済期間短縮可能な見込みがある。

⚠️ 注意すべきケース

- 将来収入が不安定(転職予定・独立予定など)。

- 子育て・教育費など近い将来に大きな出費が予想される。

- 金利上昇時に月々返済が耐えられない水準でローンを組もうとしている。

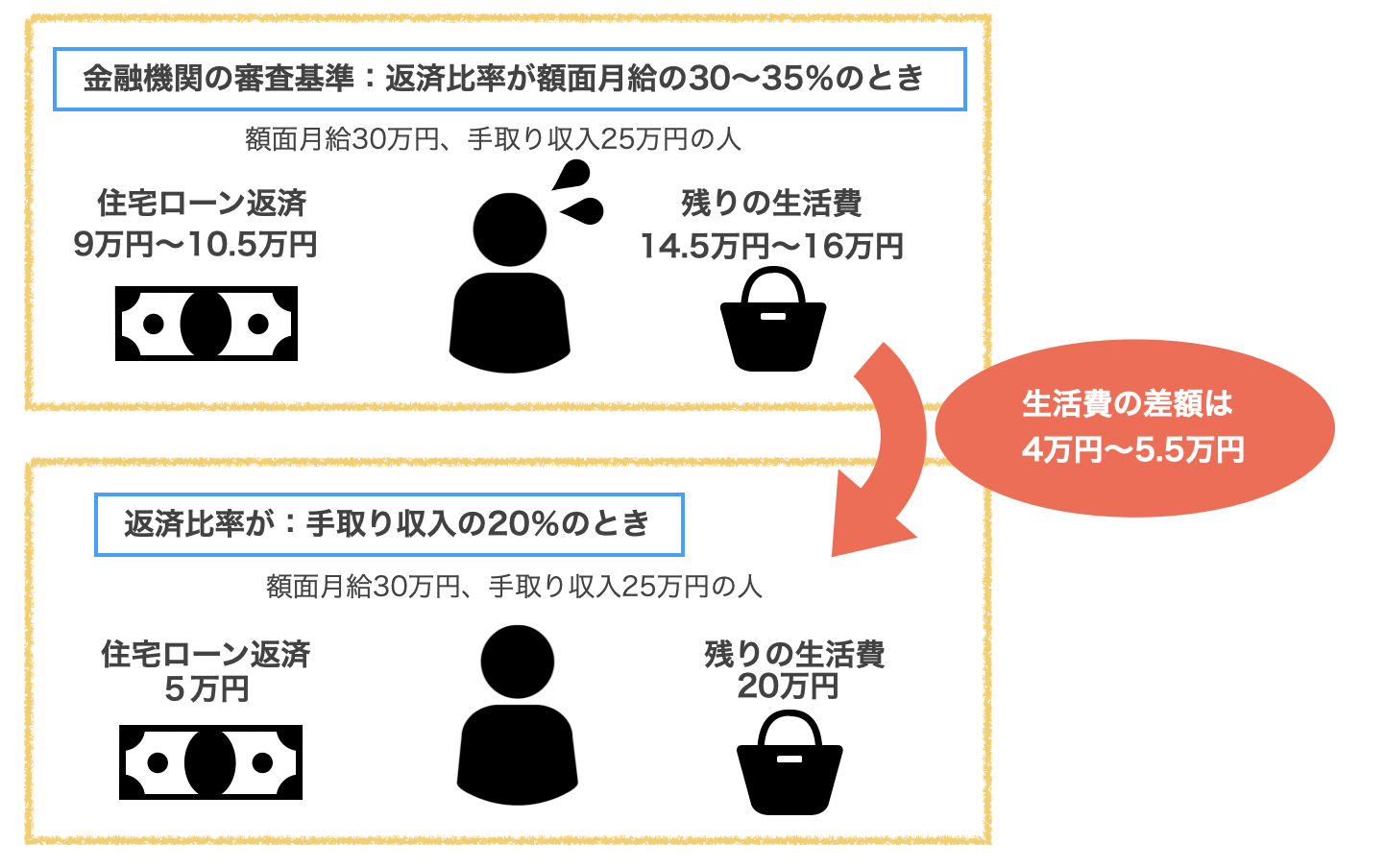

5. 変動金利を選ぶ際の5つのチェックポイント

- 返済比率を20〜25%以内に抑える

→ 銀行が「貸せる額」ではなく、家計が「返せる額」を基準にすることが重要。 - 金利+1%〜2%上昇時の返済額をシミュレーション

→ 例:金利が0.6%→1.6%に上がると月1.3万円増の可能性。 - ボーナス返済を基本にしない設計

→ ボーナスは将来不安定になりやすいため、毎月返済主体が安心。 - 繰上返済計画を立てておく

→ 変動金利では「金利が上がる前に元金を減らす」戦略が有効。 - 固定金利への切替プランも検討

→ 金利上昇時には「固定への切替」も選択肢に。切替条件や手数料を事前確認。

6

6. 2025〜2026年、変動金利を選ぶなら“戦略”を持つこと

最近の住宅ローン金利状況を見ると、変動金利は依然として低水準ですが、金利上昇の兆しも明確に出ています。

- 急激な上昇が起こる可能性は低いとされるものの、ゆるやかな上昇の確度は高い。 価格.com

- 家計の返済余力・将来の支出・貯蓄体力をしっかり見定めたうえで、変動金利を選ぶなら「備え」が必要。

👉 特にこれから家を建てる・借りる予定の方は:

- 返済比率を保守的に設定(20〜25%)

- 金利上昇時の返済額まで含めた「余裕ある返済プラン」

- 10年後・20年後も無理なく返せるかを考えたプラン設計

7. まとめ:変動金利を選ぶなら“低金利”ではなく“対策ありき”

変動金利の選択は、「今」支払う返済額を抑えるには魅力的です。

しかし、住宅ローンは長期(20〜35年)にわたる返済ですから、将来の金利上昇という“リスク”に備える視点が不可欠です。

- 金利が0.6%から1.6%に上がると、月々の返済が約1.3万円増える試算あり。

- 返済比率を抑え、繰上返済・固定切替など“プランB”を用意しておくこと。

- 「固定金利が高いから変動金利」という短絡的判断は要注意。

「住宅ローンは金利選びではなく、人生設計選び」。

変動金利を選ぶなら、備え・余裕・戦略を持って選びましょう。

コメント